Quando a Eletrobras foi privatizada, em junho de 2022, o desafio que a nova empresa privada teria pela frente já estava se desenhando: preços de energia muito baixos e a necessidade de recontratar os 6,6 GW médios que seriam “descotizados” gradualmente, e perderiam direito a uma receita baixa, porém garantida e livre do risco hidrológico.

Em 2023, a primeira leva de 1,3 GW médios foi descotizada, num cenário desfavorável para venda a preços competitivos, considerando que o PLD, preço do mercado de curto prazo, está no piso de R$ 69,04/MWh e sem perspectiva de aumentar. A companhia aposta que essa tendência é temporária, ao mesmo tempo em que busca oferecer diferenciais ao mercado para venda dessa energia, como a possibilidade de contratos de longuíssimo prazo e com uma sazonalidade diferenciada, já que se trata de energia proveniente de hidrelétricas, muitas com reservatório.

Para montar essa estratégia, a companhia contratou a Dcide, consultoria especializada em preços, para organizar a empresa e instrumentalizar questões como ritmo de venda e avaliação de risco de posição. “É um volume relevante, para quem não tinha quase nada descontratado”, disse Wilson Ferreira Junior, presidente da companhia, em entrevista à MegaWhat.

O executivo reassumiu no fim do ano passado o posto que tinha deixado no início de 2021, com a missão de cumprir os planos que justificaram a saída do governo do controle da companhia, hoje uma corporation, sem um dono único, mas com vários sócios com igual poder de voto.

“A Dcide fez um trabalho bem rápido, e hoje temos mais ou menos 12% do volume descontratado ainda não vendido”, disse Ferreira. Esse percentual não considera os 15% deixados descontratados como hedge para o risco hidrológico, o que antes, no regime de cotas, não era problema para a Eletrobras – o GSF era repassado aos consumidores, que arcavam com esses custos pela tarifa.

“Vendemos tempestivamente. Vendemos antes e pegamos um momento bom de preço. Obviamente, o que se seguiu é uma situação diversa, com um mercado de volume menor e queda de consumo industrial”, disse Ferreira. “Agora, precisamos de uma política industrial fortalecida para que o mercado retorne aos volumes de antes”, defendeu.

O executivo tem 40 anos no setor de energia, com passagens na liderança da Cesp, 18 anos no comando da CPFL, e está no comando da Eletrobras desde 2016, tirando um período entre março de 2021 e setembro de 2022, quando esteve no comando da Vibra Energia, antiga BR Distribuidora.

Para ele, o momento atual de baixos preços é conjuntural, reflexo do alto volume de armazenamento de água nos reservatórios das hidrelétricas e da baixa demanda por energia no mercado, em meio ao arrefecimento econômico do país.

“Em 2021, no mesmo Brasil, no mesmo setor elétrico, com as mesmas usinas, tivemos a seca mais pronunciada da história e o mercado livre operou no teto quase o ano todo, com despacho de termelétricas caríssimas. Dois anos depois, operamos no lado contrário, é muito da conjuntura”, explicou.

Para dar vazão a toda essa energia descontratada em um cenário desfavorável, a Eletrobras montou uma equipe reforçada de comercialização, com foco na originação de vendas. “A grande vantagem que só a Eletrobras tem é o volume descontratado em qualquer prazo. Se você é um cliente de grande porte e quer um bom negócio em termos de volume, somos o fornecedor preferencial, isso é bom para os dois lados”, disse.

No médio a longo prazo, o executivo aposta numa recuperação dos preços para um patamar mais próximo do custo marginal da expansão, em torno de R$ 200/MWh. “No longo prazo, os preços estarão mais perto do custo marginal do que do piso, e isso determina o preço final da energia num contrato mais longo”, disse.

Novos modelos e negócios

A estratégia da companhia não se baseia apenas na expectativa que os preços vão subir. Segundo Ferreira, com esse volume descontratado, a empresa não pode ignorar nenhuma estratégia de colocação da energia no mercado.

“O princípio que tínhamos lá atrás era de disciplina financeira, e essa descotização nos custou um valor”, disse. Segundo ele, a empresa tem, com isso, uma perda no curto prazo, mas seu objetivo é que a descotização traga vantagens para os consumidores e para a economia. “Temos convicção disso e vamos utilizar as melhores estratégias para colocar isso e gerar benefícios aos consumidores e a Eletrobras, detentora do ativo”, disse.

Além do longuíssimo prazo da energia descontratada, a Eletrobras tem outro trunfo no fato de ter um grande volume de renováveis certificadas.

A energia das usinas da Eletrobras não é incentivada, com direito a desconto no uso da rede, apesar de enquadrada como renovável. Assim, para oferecer contratos competitivos no mercado, a empresa avalia a hibridização.

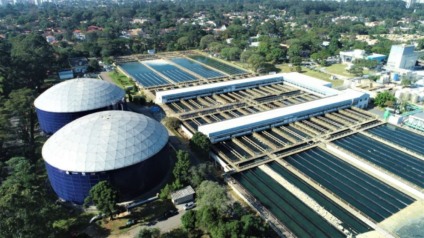

Como sua garantia física foi revista antes da privatização, o sistema de transmissão conectado às usinas tem capacidade de transmissão da energia originalmente pensada. Assim, há capacidade de associar novas fontes de geração, como instalação de painéis fotovoltaicos no lago das hidrelétricas, sem necessidade de investimento na transmissão.

Também estão na mesa a autoprodução, com a venda de participações das usinas a consumidores, que vão se beneficiar da não incidência de encargos. “Certamente vamos considerar esse tipo de parceria com clientes que comprem volume conosco”, disse. A valoração dos serviços ancilares prestados pelas hidrelétricas, que ainda está em debate com o governo, é outra possibilidade que deve destravar valor na companhia.

Na nova estrutura corporativa da Eletrobras, foi criada a vice-presidência executiva de Comercialização, que será comandada por José Carlos de Abreu Guimarães, até então presidente da Beta Comercializadora, no Grupo Delta Energia.

Segundo Ferreira, essa vice-presidência vai centralizar a gestão dos contratos das hidrelétricas. “Temos várias usinas que não tinham hedge [para o GSF] e tiveram a capacidade física vendida. Agora, temos volume para prover hedge, olhando o custo dele”, afirmou. É o caso da recém-incorporada usina de Santo Antônio, no rio Madeira (RO).

Novo papel institucional

Com seu novo papel no mercado de energia, a Eletrobras tem tomado medidas, incluindo uma grande reestruturação interna, na qual trouxe nomes de destaque do mercado para vice-presidências recém-criadas, e a eleição de um representante no conselho da Associação Brasileira de Comercializadores de Energia (Abraceel).

Rodrigo Limp, que comandou a Eletrobras enquanto Wilson estava na Vibra, e hoje ocupa a vice-presidência de Regulação e Relações Institucionais, ocupará um dos assentos no conselho da Abraceel no mandato que vai até março de 2025.

“Precisamos estar representados nos órgãos que vão interagir com o governo, com a regulação em torno das pautas, por exemplo, de abertura do mercado livre e de prestação de serviços ancilares”, explicou Ferreira Junior. Segundo ele, é um local que a empresa nunca esteve, por ser estatal e não relevante no mercado livre, mas isso mudou a partir deste ano.

Para ele, como a Eletrobras é um grande player no mercado, ela precisa estar representada nesses debates, o que ainda vai permitir que ela se beneficie de um fórum “muito qualificado na interação que possam ter com o regulador e o poder concedente”.

Tese de investimento em debate

O preço médio da contratação da energia dessas hidrelétricas da Eletrobras é importante para que o montante que a empresa pagou pela renovação das concessões se pague. O processo de privatização da empresa se baseou nessa descotização, na qual os 6,6 GW médios de energia, hoje alocados no regime de cotas e com preços regulados, serão gradualmente “descotizados” e a Eletrobras poderá vendê-los no mercado livre.

Para pagar a outorga das renovações das concessões das hidrelétricas – fora do regime de cotas -, a Eletrobras emitiu novas ações, que foram vendidas numa oferta na bolsa a R$ 42. A União não participou da oferta e, com isso, foi diluída a menos de 50% do capital votante, concretizando a privatização.

O preço por ação seguiu o processo de bookbuilding, jargão em inglês do mercado financeiro para a coleta de interesse de compra por investidores em um livro. Os investidores, por sua vez, basearam as ofertas no potencial de ganho que virão para a então estatal no longo prazo com a venda dessa energia descotizada.

Havia um preço mínimo por ação, fixado pelo Tribunal de Contas da União (TCU), que tinha entre suas premissas uma curva de preços futuros de energia elaborada com base em estudos da Empresa de Pesquisa Energética (EPE), com dados da própria Dcide, que foi contratada posteriormente pela Eletrobras. Esses preços começavam em R$ 233/MWh entre 2022 e 2025, até chegarem a R$ 155/MWh a partir de 2028.

Esse é um dos motivos que tem castigado as ações da Eletrobras nos últimos meses na bolsa, além das declarações do presidente Luiz Inácio Lula da Silva que está estudando uma forma de “reestatizar” a companhia.

Sem responder diretamente as críticas do governo, Ferreira destacou que a privatização foi um processo “consolidado, consagrado, não por decisão do governo, mas do Congresso Nacional. Foi viabilizada tanto com avaliação positiva do TCU quanto dos órgãos do próprio Supremo Tribunal Federal”, disse.

Para Ferreira, se o governo está interessado em investimentos e na geração de empregos, a Eletrobras está no caminho certo.

Em relação às críticas sobre a trava para que nenhum acionista, incluindo a União, tenha poder de voto superior a 10% na empresa, Ferreira lembrou que Vale e Embraer foram privatizadas em modelos semelhantes e hoje são empresas nacionais, com gestão brasileira, sede no país, e grande capacidade de investir e se destacar em todo o mundo.

“Não temos nenhum interesse que não seja fazer dessa companhia uma das melhores companhias de energia renovável do mundo, e isso será feito por eficiência na operação, de um lado, e pelo crescimento da capacidade de investimento, no outro”, afirmou.